Introduction aux vagues d'Elliott

Ralph Nelson Elliott (1871 – 1948), comptable dans diverses compagnies de chemin de fer américaines, a formalisé une méthode d’analyse des évolutions des prix sur les marchés financiers. L’écho fut mitigé dans un premier temps, mais le succès posthume fut indéniable après que Robert Pretcher (né en 1949), écrivain et psychologue devenu gourou de la finance, exhuma ses travaux.

Principe

Il s’agit d’une analyse chartiste (sur graphe), un peu différente de l’analyse technique telle qu’elle est habituellement pratiquée. Elle est un peu délicate à maîtriser et sert plus à se repérer qu’à prendre des décisions. C’est d’ailleurs pourquoi il y a davantage complémentarité qu’opposition entre ces deux approches.

Elliott voit dans les marchés financiers une sorte d’harmonie dans laquelle le nombre d’or et les valeurs prises par la suite de Fibonacci tiennent un rôle central. Reconnu pour ses mérites par sa ville de Pise au treizième siècle, Fibonacci n’était certes pas un inconnu de son vivant mais ses travaux mathématiques ont attendu longtemps le succès avant d’être diffusés ou redécouverts (oui, encore plus longtemps que ceux d'Elliott). Rappelons que la suite de Finonacci est définie ainsi :

\(u_0 = 0\); \(u_1 = 1\); \(u_{n+1} = u_n + u_{n-1}\)

Le nombre d’or est \(\varphi = \frac{1 + \sqrt{5}}{2} \approx 1,618034\)

C'est la valeur limite d'une suite composée des termes de la suite de Fibonacci divisés par leur terme précédent.

Revenons-en à Elliott. Celui-ci constate qu’un même schéma se répète lors des périodes de hausse du prix des actions et qu’une configuration opposée s’observe lors des baisses. Par ailleurs, c’est un processus fractal, c’est-à-dire que cette configuration est valable aussi bien sur des périodes décennales que sur des laps de temps de quelques minutes. Une sorte de loi naturelle qui s’appliquerait plus ou moins bien à tous les marchés (FOREX, matières premières…).

Cette configuration n’est qu’un élément de la méthode d’analyse d’Elliott. Celle-ci s’attache aussi à observer la dynamique qui existe entre les différentes orientations. Enfin, l’accent est mis sur le timing.

Configuration générale

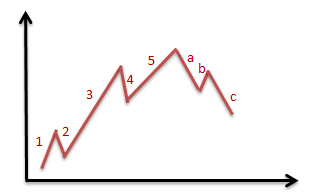

La notion première est celle de CYCLE. Un cycle est globalement haussier ou baissier et il se décompose en huit vagues (Elliott wave). Ci-dessous est représenté un cycle de hausse :

Les cinq premières vagues sont dites « de tendance » (n° 1 à 5) et les trois suivantes sont des vagues « de correction » (\(a,\) \(b\) et \(c\)). Les vagues 1, 3 et 5 sont des vagues d’impulsion. Ce sont les trois vagues qui vont faire la tendance. Les vagues 2 et 4 sont au contraire des vagues de correction de tendance. Les vagues \(a\) et \(c\) sont aussi considérées comme des vagues d’impulsion, bien qu’elles n’aillent pas dans le même sens que 1, 3 et 5, tandis que \(b\) est une correction. Ainsi, on considère qu’au cours d’un cycle il y a cinq impulsions pour trois corrections (nombres de Fibonacci).

Le processus étant fractal, chacune des vagues se décompose en vaguelettes, qui elles-mêmes se décomposent et ainsi de suite. Donc, si l’on observe un cycle, celui-ci comporte cinq vagues d’impulsion. Celles-ci incluent alors \(5^2 = 25\) vagues d’impulsion tandis que les trois vagues de correction n’en comportent chacune que trois, soit \(3^2 = 9.\) Donc un total de \(25 + 9 = 34\) vagues d’impulsion (nombre de Fibonacci). En descendant d’un niveau supplémentaire, on obtient toujours un nombre de Fibonacci (144), puis un autre, etc. Ces chiffres restent toutefois théoriques car ils ne sont pas toujours observés.

Sur le moment, la vague 1 n’est pas la plus simple à détecter car elle amorce un nouveau cycle. Il arrive qu’elle se décompose en trois mini-vagues au lieu de cinq. La vague 2 montre souvent un retour assez fort, parfois même sur le point de départ. La vague 3 est la principale : mouvement long et volumes élevés. Investisseurs et spéculateurs ont tous compris que c’est le moment d’acheter (si le cycle est haussier) ou de vendre (s’il est baissier). La vague 4 montre une pause. C’est une phase de consolidation, jamais forte au point d’annuler la 3. La vague 5 voit les derniers intervenants se décider (petits porteurs). Le mouvement peut durer longtemps mais sans violence. La vague \(a\) est rarement forte, la vague \(b\) est souvent égale à la vague \(a\) multipliée par le ratio de Fibonacci (0,618) et la vague \(c\) montre une violence digne de la 2.

Dynamique

Les rapports entre les différents mouvements indiquent la véritable dynamique d’ensemble. Une vague dure souvent plus longtemps que ses consœurs. Par exemple, entre les numéros 1, 3 et 5, il s’agit souvent de la 3. L’extension est parfois de 2 (sa durée est le double des autres), mais souvent de 1,618 (nombre d’or). Si les vagues 1 et 3 ont la même durée, tout laisse penser que la vague 5 sera plus longue. Au contraire, la vague 3 peut montrer une telle ampleur que la 5 ne parviendra pas à la dépasser. On parle alors d’invalidation (failure).

Les vaguelettes de la vague 5 peuvent dessiner un biseau. Un chartiste « classique » estime que c’est typiquement une orientation qui s’essouffle et qui se retournera bientôt. La théorie des vagues d’Elliott ne le contredit pas mais elle ajoute des précisions.

Il arrive que les vaguelettes évoluent avec une telle amplitude qu’elles ne se distinguent plus des vagues qui sont sensées les supporter (en particulier la 3). On observe alors des structures en empilement, c’est-à-dire une suite de hausses et de baisses inscrites dans un canal.

Quant au retournement du cycle, il peut prendre la forme d’un tête-épaules, voire d’un double-top s’il y a invalidation sur la vague 5. Dans les deux cas, la vague \(c\) doit représenter une extension de 1,618 fois la \(a.\)

Enfin, les vagues de correction sont souvent plus difficiles à analyser que les vagues d’impulsion. Elles forment des figures spécifiques.

Le timing

Cet aspect a été moins étudié que les précédents. Là encore, les nombres de Fibonacci régissent la durée des vagues.

Oscillateurs

Tout comme l’analyse technique, la théorie des vagues d’Elliott se sert des oscillateurs pour écarter les doutes.